2024/6/14 11:15:00

2024/6/14 11:15:00

诺安基金如何找回老牌基金的牌面?

文/每日财报 楚文

最近中东土豪卡塔尔投资局或接手华夏基金10%股份刷爆投资圈。与此相反的是,从去年起,多家管理规模2000亿元以下的中小型基金公司股权被小股东陆续出售,频繁出现在股权交易所货架上,诺安基金就是其中之一。今年二股东恒科技拟以10.24亿元的价格转让所持的诺安基金20%股权,但是直到4月份尚未有进展。

凭借“网红基金经理”蔡嵩松,2020年来诺安一度成为“网红基金公司”并持续登上热搜。在高关注度下,200万基民慕名而来,纷纷为“投资科技最锋利的茅”疯狂打call,诺安基金管理费赚的盆满钵满。

然而到2023年下半年,情况急转直下,蔡嵩松“清仓”式卸任在管产品,让追随的基民满是错愕。直到今年5月蔡嵩松因行贿、受贿涉及刑案,离职真相才浮出水面。目前蔡嵩松卸任的产品大部分交给了新手操盘,两个新人延续押注某一赛道的激进投资风格,巨大回撤下惊险不断,诺安口碑迅速滑落,基民直呼“还钱”。

与口碑一同下滑的还有诺安的非货币型基金规模,近三年公司总管理规模止步在1800亿元,非货币型基金规模已从巅峰750亿元下降至500亿出头,全靠超1200亿元货基撑着这家老牌基金的面子!除了蔡嵩松曾短暂把诺安带到聚光灯下,诺安本身糟心事不断,邹翔、蔡嵩松先后涉刑案,夏俊杰自立门户,近五年公司金牛奖“颗粒无收”,仅剩韩冬燕等投研老将苦苦支撑。

01

重用“最锋利的矛”,

诺安基金管理费赚得盆满钵满

公开资料显示,2001年,15岁的蔡嵩松考进中科大少年班计算机专业,25岁中科院芯片设计方向博士毕业,曾先后任职于中国科学院计算技术研究所、天津飞腾信息技术有限公司、华泰证券,2017年11月加入诺安基金管理有限公司,历任研究员、投资管理部副总经理,于2019年2月起任诺安成长基金经理,历任管理基金共7只。

蔡嵩松以其激进的投资风格,特别是重仓半导体板块,迅速在基金行业中崭露头角。在他的管理下,诺安成长基金在增聘其任基金经理之后的两年内,份额规模增长达到12倍,基金规模一度达到400亿元。2020年半导体产业腾飞,蔡嵩松因此跃入百亿基金经理行列,成为“顶流”基金经理,广大基民更是称其为“芯片一哥”和“蔡总”。

同花顺iFinD数据显示,截止2023年三季末,诺安基金管理的非货币基金602.65亿元,“网红基金经理”蔡嵩松对诺安基金规模提升功不可没,蔡嵩松管理的诺安成长、诺安和鑫、诺安创新驱动等5只基金三季度末合计规模超过280亿元,占公司非货币基金比重超过44%,接近“半壁江山”。

2022年,诺安成长混合全年大跌40.04%,亏损高达129.3亿元。尽管如此,诺安基金仍凭借该基金收取了3.76亿元的管理费,赚得盆满钵满。

02

“蔡总”折戟,亏惨的还有广大基民

2022年9月,“蔡姓顶流基金经理失联”的传言在圈内流传,传闻矛头直指蔡嵩松。当晚和次日,蔡嵩松和诺安基金分别回应称,其正在休假,其管理的相关产品运作一切正常。时隔一年,诺安基金发布公告,蔡嵩松因个人原因离任诺安成长、诺安基金回报以及诺安和鑫三只基金。而2023年的5月,蔡嵩松已卸任诺安创新驱动基金,7月卸任诺安优化配置。

今年3月27日,一份浙江省金华市中级人民法院案号为(2024)浙07刑初1号开庭公告显示,蔡嵩松、曲泉儒、董博雄等出现被告一栏,案件案由为“非国家工作人员受贿罪、对非国家工作人员行贿罪”,业界哗然。

少年成名“芯片博士”蔡嵩松还是折了,连同一起亏惨的,还有基民。以2009年3月成立的诺安成长混合为例,蔡嵩松自2019年2月开始任职,2023年2月新增刘慧影共同管理。该基金净值于2021年7月30日达到2.6260元的历史高点,随后在两年内的时间最低跌至1.1640元,2023年9月28日最新净值为1.2500元,期间最大回撤超55%。

在半导体下重注,越跌越买严重拖累了基金表现。以卓胜微为例,其2019年上市,2021年年中股价涨到340元附近见顶,此后一路下跌,在2022年10月份跌破80元,用16个月的时间跌去了75%的市值。蔡嵩松在卓胜微下跌的过程中,从250多元一路加仓到90元,每次都投入巨额资金,直到2022年9月份,买成卓胜微5%以上的股东,触发举牌线,如此异常,在圈内人看来也十分罕见。

来源:同花顺iFinD

截至2024年3月31日,诺安成长混合以167.73亿元规模占诺安基金股票及混合型基金总规模(403.31亿元)的41.58%,基金机构持有0.95亿份,占总份额的0.59%,个人投资者持有158.61亿份,占总份额的99.41%,也就是说这只基金大幅亏损和回撤的风险,几乎全由基民买单。目前诺安成长混合最新净值1.086,倘若基民在2021年7月30日投入100万购买该基金,亏损将近60万,这还不包括管理费。

03

“烫手山芋”无人接手,

新人操盘惊险连连

2023年起半导体进入下行周期,蔡嵩松卸任后,诺安成长已然成为“烫手山芋”。诺安基金并未安排老手救火,反而把刘慧影、邓心怡推到前台。目前两人任职基金经理均不足两年,更不用说经历多轮牛熊,新手匆忙上阵让基金惊险不断。刘慧影承接了诺安成长混合,目前在管规模203.43亿元,仍延续押注式投资风格,重仓电子、计算机和通信,回撤也达到了惊人的41.33%。

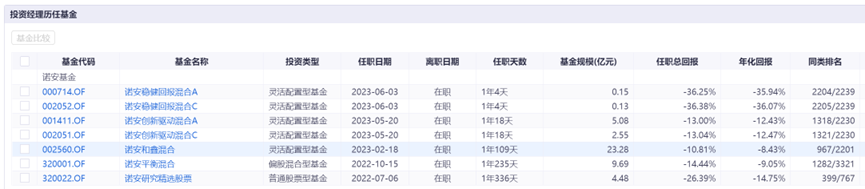

另外一位邓心怡2020年11月加入诺安基金,2022年7月才开始管理第一只基金诺安研究精选股票,2023年从蔡嵩松接手了诺安和鑫混合,目前在管规模45.37亿元,遗憾的是,其在管所有产品均双位数亏损,其中诺安稳健回报亏损超36%,横向对比也是垫底的存在。

刘慧影、邓心怡管理规模合计248.8亿元,占诺安非货币型基金总规模的48.53%,比蔡嵩松时代更高,在当前极端行情下,把真金白银交给新人练手,不知基民心里作何感想?

来源:同花顺iFinD

不过,我们从蔡嵩松主要接任者刘慧影的经历上,能窥看到公司的选人意图。公开资料显示,刘慧影有8年的证券投资管理从业年限,此前,曾就职于东兴证券等,从事行业研究工作,2020年12月加入诺安基金,历任研究员,2022年8月任基金经理和蔡嵩松一起管理诺安优化配置基金,所以两人的投资逻辑、思路都非常一致,不至于让产品的投资风格大变。诺安基金也提到了让刘慧影成为“接棒者”的理由:刘慧影的专业能力获得了公司投委会的认可,作为科技组的重要成员,她同样看好半导体和人工智能板块发展带来的科技大趋势。

所以如今难堪的业绩,一方面源于接任者的投资经验少,另一方面我们也承认近年来,A股各种赛道股都相继沦陷,押注半导体和人工智能板块的赛道基金很难有起色,对于新人来说的基金经理很难有大的腾挪空间。

03

金牛奖“颗粒无收”,

老将分身术乏,规模全靠货基撑面子

市场牛熊交替,投研永远是一家基金公司的底气。评价一家基金公司投研水平最直观是是否获得所在行业的荣誉,如“基金界的奥斯卡”金牛奖。金牛奖是中国证券报从2004年开始举办的基金奖项,至今已经评选19届,是行业公认具有较高影响力和公信力的权威奖项之一。

纵观过往,诺安基金尚是金牛基金领奖台的常客,2016年至2018年期间,韩冬燕、夏俊杰、盛震山等三人曾多次获得金牛基金奖项。但现在金牛奖的领奖台上再无诺安位置,公司五年来在金牛基金奖项上“颗粒无收”,现况十分尴尬。值得关注的是,2016年从诺安走出去的夏俊杰,在2017年创立了仁桥资产。七年时间,仁桥资产和他的创始人,已经分别把五年期金牛私募公司、五年期金牛私募投资经理等重磅大奖纳入囊中,管理规模也早已超过百亿。

曾十分能打的三人组,目前仅剩下2010年1月加入的韩冬燕苦苦支撑。作为诺安为数不多拥有8年投资经验以上老将,韩东燕属于均衡型基金经理。在基金行业,均衡意味着需要在市场波动时频繁调整投资组合,也意味着业绩很难短期爆发,以及错过高收益的机会,诺安实在太需要有一位爆发力强的基金经理来一改颓势了,可惜韩东燕不是。

韩东燕目前担任权益投资事业部总经理,还兼着总经理助理的职务,既要自己做好投资,又要带着一大批年轻人往前冲,可谓分身术乏。截止到2024年一季度,韩东燕目前在管规模28.22亿元,规模还有所下降,远远起不到拉动诺安管理规模的作用。

2022年证监会发布了《关于加快推进公募基金行业高质量发展的意见》,鼓励基金管理人发展特色化的资产管理能力。今年3月,证监会发布《关于加强证券公司和公募基金监管加快推进建设一流投资银行和投资机构的意见(试行)》,其中明确提出公募基金要“摒弃明星基金经理现象”。

当前基金行业的竞技场上,马太效应越发明显,品牌、人才、渠道、资源持续向头部基金公司靠拢,并反过来进一步强化其竞争优势,正如张坤、葛兰、谢治宇每一个顶流的管理规模,都抵得上一家中小型基金公司管理规模。

如今诺安没了明星基金经理加持,若又没能扎实做好内控和投研,坐收管理费的日子或将一去不复返,仅靠千亿货基撑面子迟早会掉队!

微信:meiricaibao

微博:@每日财报网

刮刮卡

内容投稿:meiricaibao@163.com

联系电话:010-64607577 / 15650787695

投资者交流群:公号内留言微信号,由群主添加入群

Copyright © 2008-2020 【启盈配资】广东天雄投资控股有限公司 粤ICP备18158468号-1 股市有风险,投资需谨慎