2024/6/27 18:52:00

2024/6/27 18:52:00

来到这个市场,“赚钱”才是唯一目的,赚多赚少是其次。

作者 | 破浪

编辑 | 小白

《功夫熊猫》电影里有一句话:“你今天拥有的一切都是偶然的,你明天失去一切都是必然的。”

细细想来,这句话似乎在近些年的基金市场中展现得淋漓尽致。

2020年的一波牛市掀起了一场基金热,全民买基时代也悄然来临。刚开始大部分人可能是小赚,但很快开始大亏,而且一套就是三四年。

期间,多少基民幻想着基金经理能帮着将亏损的钱赚回来,但他们可能忽略的一点是,那些曾经也闪耀过的基金经理们,大多靠的是时代的β,而非自身的α。

与之俱来的,是基民信心的缺失,基金规模和基金份额的逐渐缩水。

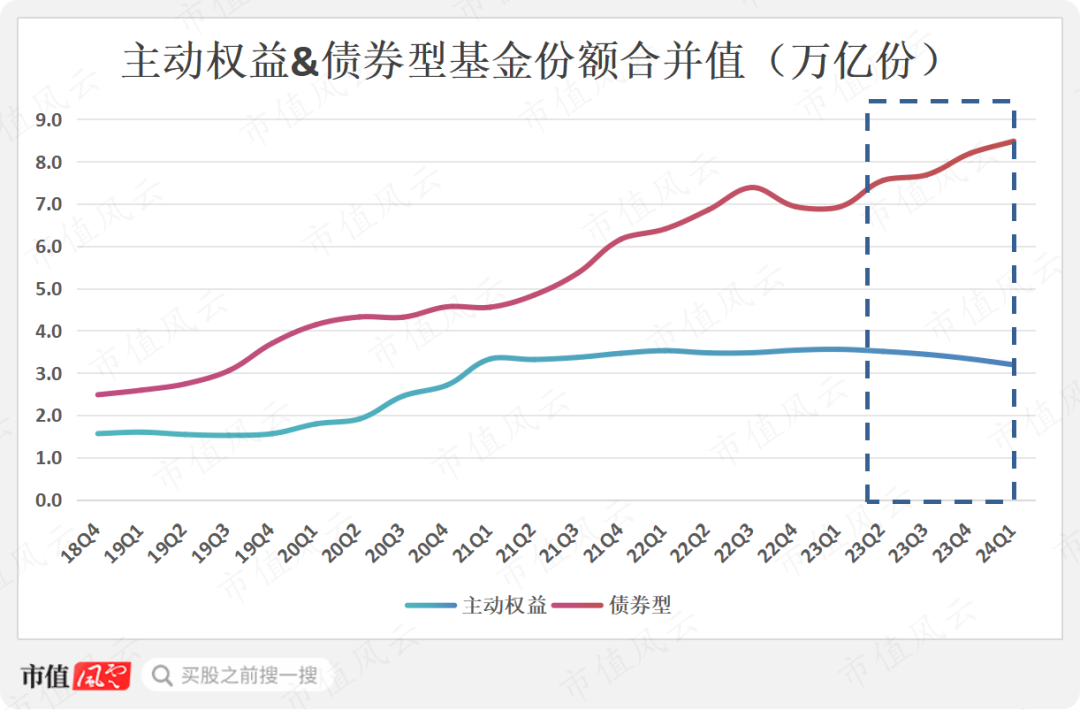

这些特征在主动权益型基金的总体份额变化中展露无遗。

注:如无特殊说明,全文数据截至2024年06月19日。

自2020年大批新基金成立后,主动权益基金市场迎来大爆发,基金份额也来到了历史高位。

主动权益型包括,东财基金三级分类中的普通股票型、偏股混合型以及灵活配置型。 其次,要求23Q4该基金的股票仓位大于50%。

但近一年有明显转变,主动权益基金的整体份额持续下滑,且呈加速状态。今年一季度总份额下降4.2%,近乎来到2021年初的水平。

份额的持续下滑,一方面在于,市场萎靡导致新基金发行困难甚至失败;另一方面,主动权益基金普遍难赚钱,基金经理近些年的表现让人颇为失望。因而基民选择用脚投票,甚至“顶流”基金也面临强大的赎回压力。

不管是机构、个人还是基金公司员工,去年下半年在主动权益基金上的态度已是明牌。

为追求数据的统一性,主动权益型基金的成立年限设定在2023年之前。

其中机构持有份额从去年中的5517亿份下降至年末的5307亿,下降比例为3.8%;个人投资者份额从2.87万亿份降至2.72万亿份,降幅高达5.2%;基金公司员工份额从56.5亿份上升至58亿份,增幅2.65%。

可以看出的是,个人投资者是主动权益市场的绝对主力军,但在这波赎回潮中也是首当其冲。与此同时,具备雄厚资金实力的机构也在跑路。基金公司员工持有份额虽有明显增长,但规模太过于“迷你”。

具体来看,去年下半年总份额增长超10亿的基金中,出现了不少量化产品。

份额增长前七的产品中有六只是量化,包括一度大热的马芳、周博洋、孙蒙等人管理的产品。

然而不管过去有多风光,今年来,小微盘股已经连续三次遭到重仓,这些量化基金的整体表现也是相当拉胯,套了不少去年下半年加仓的基民,尤其是周博洋管理的金元顺安优质精选灵活配置A(620007.OF)。

去年,由于该基金被广泛认为是“神基”金元顺安元启灵活配置(004685.OF)的平替,规模也迎来大增,仅下半年合计份额就增长21亿份,其中近七成为散户买入。而今年来该基金亏损近30%。

另外,表格中除了当时大热的量化产品,还出现了不少价值型基金经理,比如份额增长最多的是曹名长等人管理的中欧成长优选混合A(166020.OF),而且买入主力基本是机构,今年来该基金获得2.6%收益。

徐彦、杨鑫鑫等价值派基金经理也出现在前列,他们管理的产品今年来也均获得2%左右的收益。

总的来看,去年在大盘弱势及小微盘股强势的大背景下,价值型产品和量化产品更受资金青睐。

不过,今年市场开始“变天”了。

市场风向的转变,想必场子里的老铁都感受颇深。

01 谈“小”色变,以“大”为美

一边是年初的“雪球敲入”等导致小微盘股第一次暴跌,4月份新“国九条”发布,资金出逃引发了小微盘股的二次踩踏,然后就是6月退市新规将小微盘股再次推上风口浪尖。

在市场资金疯狂抛弃小微盘股之际,相对应的策略自然也失效了,以至于部分明星量化基金经理正“顺势而为”,改变以往的量化策略。

另一边,在新“国九条”指导方针下,市场对高分红企业进行奖励,资金持续流入相关领域,红利资产持续走强。

从股票到基金,从A股到港股,红利资产成为众多资金的避风港,今年来表现居前的也多是高股息板块。

现如今,大伙都谈“小”色变,大资金从小微盘股中出逃,扎堆涌入A股核心资产。而这些资产规模都偏大,以“大”为美的风向也正形成。

前段时间,国泰基金黄俊岭在一次采访中,就“国九条的影响以及对后市的看法”说过一段话。

“如果我们回答一个高考试卷,试卷中有送分题还有难题大题,我们就需要先把送分题做好,然后再去做难题,而不是反过来。”“今年小盘成长就是难题大题,大盘价值就是送分题、容易题。”

虽然基金中报目前暂未披露,但从目前市场割裂的风格特征来看,不论是否错杀部分小盘股,大资金的风向变化已昭然若揭。

而且,这一迹象在今年一季度的主动权益基金份额上已有所体现。

一季度基金份额减少最多的是马芳等人管理的两只量化基金产品,份额均减少超20亿份,此外还有多只量化产品也都出现资金出逃现象。

值得一提的是,圆信永丰优享生活(004958.OF)一季度份额减少8亿,该基金原由圆信永丰的当家一姐范妍管理。3月初范妍离职消息传的沸沸扬扬,但直至4月初才坐实这一传言,这期间已有不少基民提前跑路。

总体来看,一季度基金“出逃”的前20榜单中,今年来整体表现较差,平均跌近10%,同时回撤相对较大,其中尤以量化基金为主。

基民现在基本上不会对基金抱有很大的耐心,更像一只惊弓之鸟,只要表现不佳,会毫不留情地赎回。

02 “稳健型”产品成资金追捧对象

前面提到,今年一季度主动权益份额仍是下降,近乎来到2021年初的水平。而在基民骂骂咧咧出逃之际,部分产品仍获得不少资金青睐,逆势实现了规模增长。

其中有不少风云君覆盖过的基金经理,包括鲍无可、杨思亮、周海栋、刘莉莉、刘旭等,他们的共同特点是——回撤相对低,基民的持有体验好。

一季度总份额增长最多的是温宇峰管理的汇添富品质价值混合(017043.OF,以下简称“汇添富品质”),份额增长14.5亿,今年来该基金录得近10%的回报。

温宇峰在汇添富任专户投资经理八年,2022年底开始管理公募产品,目前管理的权益产品仅这一只。

温宇峰是价值派老将,在个股选择时,注重盈利的持续增长,关注自由现金流创造能力强,且偏好具有较高分红意愿的公司。

受专户投资经历影响,他追求的是绝对收益,因而非常注重产品的回撤,汇添富品质成立来最大回撤不到12%,任职年化回报8%,相当稳健。

此外,高远管理的长信金利趋势混合A(519994.OF)的份额一季度也增长13.6亿份,仅次于温宇峰。

高远是宏观分析师出身,他在宏观“自上而下”的基础上,对中观“行业景气度”进行比较,选出那些阶段性景气度更好的行业。个股筛选上则主要考量的是行业空间、行业增速、竞争格局等方面。最后在行业和个股上会保持均衡和分散。

高远曾在采访中提到,他的投资目标是创造绝对收益,中长期排名能够在全市场1/4,回撤控制也能够在前1/4。

从他接管长信金利趋势混合A来看,多数年份能保持在前1/4附近,属于那种短期跑的一般,但长期表现不错的产品。他在长信金利趋势混合的任职年化回报为13.7%。

在分散特质下,高远能较好的把控产品回撤。但在今年初的那波大幅下杀中 ,长信金利趋势混合出现了较大波动,且创下了任职来最大回撤(-34%)。

此外,值得一提的是,杨鑫鑫管理的工银精选平衡混合(483003.OF)是唯一能同时出现在去年下半年和今年一季度的加仓榜前20的基金。

杨鑫鑫是价值派风格,最大的特点是行业和个股都极为分散,因而他的产品回撤控制得也很好。风云君后面会专门写一篇关于杨鑫鑫的基金人物志,敬请期待。

总体来看,一季度基金“加仓”榜单中,今年来普遍实现正收益,且平均回报达9%,甚至多只基金收益在10%以上。

这些基金大多偏稳健,回撤控制能力相对较强,这也透露出当下资金“求稳”的风险偏好。

当下的银行存款利率是越来越低,低利率时代的来临或许大伙都能感受到。

今日不比往昔,所以多数投资者也开始下调对未来的预期。尤其是经历了三年的下跌行情后,很多人开始意识到,保住本金才是投资中最重要的事。

来到这个市场,“赚钱”才是唯一目的,赚多赚少是其次。可惜的是,大多人是在被市场狠狠捶打,流了很多血后才明白这个道理。

近一年主动权益型基金总体份额持续下滑,而跷跷板那边的债券型基金份额明显增长,24Q1总份额增长3.5%,来到了新高。

公开信息显示,今年新发债券型基金规模占全市场新发产品募集规模的比例超过80%,国内债券型基金规模也逼近10万亿,背后也透露出投资者强烈的避险情绪。

事实上,自2022年以来,公墓管理规模的新增部分主要就是由债券型基金、货币基金驱动。

以90年代的日本基金行业为例,日本基金行业当时同样出现债券型公募基金存量规模明显上升,股票型公募基金显著下滑的情况,且持续数年。

此外,跷跷板这边还有加速出海的QDII基金。

近些年与A股形成较大反差的是国际市场,海外市场的亮眼表现也加速了基金的出海。

据Choice数据显示,QDII基金(股票型+混合型)基金份额合并值自2021年来加速增长,今年一季度增幅达5.9%。

今年一季度合计份额增长前十的主要是投资美股、港股以及日本的产品,以美股为主。

总体来看,权益市场近些年波动较大,基金的大幅亏损吓退了不少投资者。市场缺少赚钱效应,低利率时代下,基民风险偏好整体下降,债券市场、海外市场以及前面风云君经常提到的ETF市场更得人心。

基金中报季也将来临,到时风云君会追踪大资金对当下市场是如何反应的,欢迎围观。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为市值风云APP原创

未获授权 转载必究

Copyright © 2008-2020 【启盈配资】广东天雄投资控股有限公司 粤ICP备18158468号-1 股市有风险,投资需谨慎