2024/10/21 18:37:00

2024/10/21 18:37:00

中国汽车产业崛起浪潮下的受益者。

作者 | 塔山

编辑 | 小白

上声电子(688533.SH,“公司”)成立于1992年,于2021年上市。

公司无控股股东和实际控制人。截至2023年末,前四大股东分别为上声投资、同泰投资、元和资产和元件一厂,元和资产和元件一厂为一致行动人。元和资产与上声投资实际支配表决权均未超过30%。

上声投资为员工持股平台,其中公司管理层持股比例较高。

值得一提的是,公司首发原始股东限售股份已于2024年4月解禁,近期上声投资减持了0.375%的股份,持股比例降至25.875%。

公司是国内老牌车载扬声器厂商,在90年代就成功开发出上汽通用别克轿车扬声器系统,实现了车载扬声器的国产化配套。

目前主营产品包括车载扬声器系统、车载功放、AVAS(汽车声学警报系统),主要应用于汽车前装市场。

公司车载扬声器国内市占率排名第一,在全球乘用车及轻型商用车市占率为13.11%(2023年)。

2021年以来,公司营收一改颓势,四年CAGR达29%。2024H1,营收延续增长态势,同比增速为28.5%。

分产品看,增长的主力为车载扬声器。车载功放也表现不俗,2023年收入达到3.6亿元,占比15.5%。AVAS收入规模还较小。

背后发生了什么?

相信各位老铁也不难猜出,主要因素自然是国产新能源车的崛起。

在燃油车时代,公司凭借一定实力在欧美配套体系占据一席之地。日韩配套体系相对封闭,外部供应商较难进入。

随着国内新能源汽车行业的蓬勃发展,公司陆续打入自主品牌的供应体系。

更重要的是,传统主机厂与国内自主品牌车企在音响方案的设计思路上不一致,这也给白牌厂商提供了更多机遇。

传统主机厂倾向于采用外包模式,音响设计、器材以及调音服务一起由供应商负责。其中,中低端采用白牌厂商,高端车型与品牌音响合作。 新势力车企更注重降本,采用“音响系统方案自主设计,器材/调音外包,后续提供调音软件OTA服务”的模式,部分调音算法也采用自研方式。

尽管国产高端车型一般配置品牌音响,但中国新能源车企越来越倾向于使用车企自身品牌,而由音响生产厂家提供白牌产品。

换句话说,国内车企对音响的品牌意识不再那么突出,要考虑自主设计,也要考虑成本因素,毕竟品牌音响溢价高。

另外,相较于传统油车,新能源汽车智能化程度较高,音响系统也是差异化配置的重要卖点。

随着音响系统升级,扬声器单车搭载数量由原来的4-8个增长至20-30个,车载功放配置也从高端车型下放成为标配,单车音响配套价值量更是呈十倍增长。

目前新势力车企单车一般配置扬声器20个左右,同时搭载车载功放以及AVAS。这也是公司车载功放、AVAS产品收入大幅增长的主要逻辑。

AVAS是随着新能源汽车的发展普及而被各国法规强制要求配置的汽车声学产品。

以蔚来ET7为例,其全车配备了23个车载扬声器,总功率达1000W,扬声器配置数量及性能远超传统燃油车。

此前,公司主要客户为大众集团、福特集团、上汽集团、上汽大众等燃油车整车厂及博士视听等电声品牌制造商,客户集中度非常高。

后续,公司陆续打入比亚迪、蔚来、特斯拉等新能源车企的供应体系,带动了车载扬声器、车载功放和AVAS的增长。

2021和2022年,蔚来、华为分别晋升为公司前五大客户。

2023年年报披露,公司新近赢得了M客户、T客户(特斯拉)等新客户、新项目。

参考券商研报,M客户、T客户分别为小米和特斯拉。

(来源:南京证券研报)

随着新能源汽车领域的拓展,公司收入结构也发生了明显改变,2022年新能源车配套收入已提升至39%。

在客户拓展之外,公司还在通过IPO募投项目、可转债募投项目积极扩产能,后者将于今年达到预定使用状态。

目前,公司已在境内(苏州、合肥)、捷克、巴西、墨西哥等地设立了生产基地,以实现本地化响应。另外公司还实现了核心零部件的自制。

在客户拓展及产能提升下,近几年公司国内市占率持续小幅提升,2022年达到20.7%。

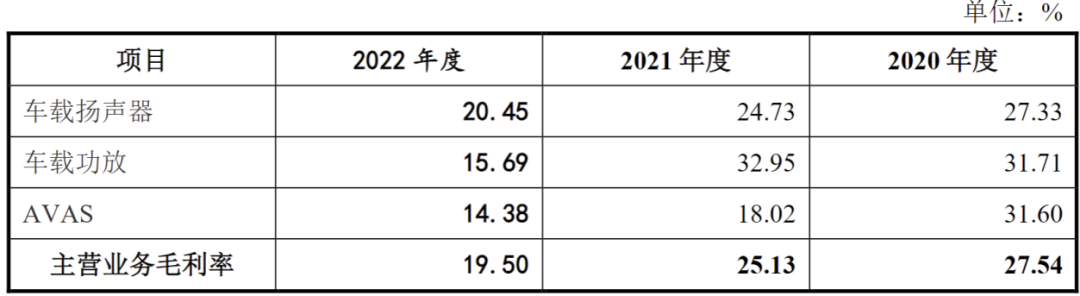

虽然近年来公司收入增长较好,但在原材料价格上涨、市场竞争加剧等因素影响下,主要产品毛利率均有一定下滑。

其中,车载功放业务为争取部分战略客户,还采取了竞争性的定价策略,毛利率下滑幅度较大。

目前公司综合毛利率已有一定回升。2024H1,毛利率为24.8%,净利率为9%。

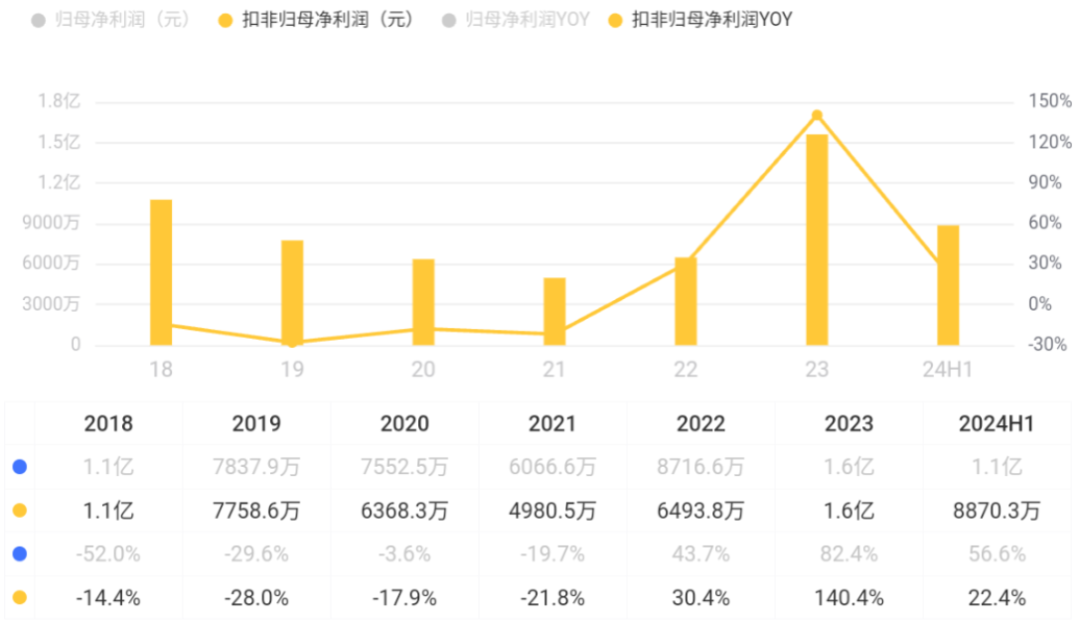

2023年,公司扣非归母净利润达到1.6亿元;2024H1,扣非净利润同比增长22.4%。

在前装车载功放市场,公司的竞争对手主要是外资厂商。

国内上市音响厂商中,漫步者(002351.SZ)和惠威科技(002888.SZ)均为品牌商,但主打汽车后装市场,且相关产品收入规模及占比较低。

国光电器(002045.SZ)也为整车厂供应汽车音响,与公司有一定可比性。

公司毛利率整体低于品牌商,但高于国光电器。

公司研发强度与同行相差不大,近几年研发费用率基本在6%以上。

随着业务规模的快速增长,公司应收账款金额及占比也出现了显著提升,由此导致2021和2022年经营净现金流转负。

叠加资本支出较高,近几年自由现金流也出现净流出。

随着可转债的发行,公司有息负债率也有所攀升,截至2024年6月末,带息负债合计8.8亿元,而账上货币资金及交易性金融资产合计5.2亿元,资金不宽裕。

由于公司还处在投入期,分红能力不足,近几年分红率均不高,基本在30%左右。

得益于盈利能力及权益乘数的提升,2023年公司ROE达到13%。

上市以来,公司PB在2.5-13区间,目前PB约3.7x。

免责声明:本报告(文章)是基于上市公司的公众公司属性、以上市公司根据其法定义务公开披露的信息(包括但不限于临时公告、定期报告和官方互动平台等)为核心依据的独立第三方研究;市值风云力求报告(文章)所载内容及观点客观公正,但不保证其准确性、完整性、及时性等;本报告(文章)中的信息或所表述的意见不构成任何投资建议,市值风云不对因使用本报告所采取的任何行动承担任何责任。

以上内容为市值风云APP原创

未获授权 转载必究

Copyright © 2008-2020 【启盈配资】广东天雄投资控股有限公司 粤ICP备18158468号-1 股市有风险,投资需谨慎